メルカリでの収入って税務署にバレるの?

バレたらどうなるかも教えてほしい・・・。

本記事では、

などの疑問にお答えします。

結論を先に言うと、

「個人」で不用品の処分のためにメルカリを使っているのであれば、ほとんどの場合、確定申告は不要。

ただし、例外もあるので注意!

例外に当てはまってしまっているのに申告していないと、ペナルティーが科されるだけでなく、思わぬ落とし穴もあります。

税金に詳しくない人でも理解しやすいように、わかりやすく解説していきますね。

読みたい項目をタップするとジャンプします。

凛

です

- 税理士事務所勤務歴:10年

- 税理士依頼歴:15年

「中の人」と「依頼側」

両立場で得た税理士とのお付き合いを元に「失敗しない税理士選び」を発信中

当サイト管理人.jpg)

- 税理士事務所勤務歴:10年

- 税理士依頼歴:15年

「中の人」と「依頼側」

両立場での税理士とのお付き合いを元に「失敗しない税理士選び」を発信中

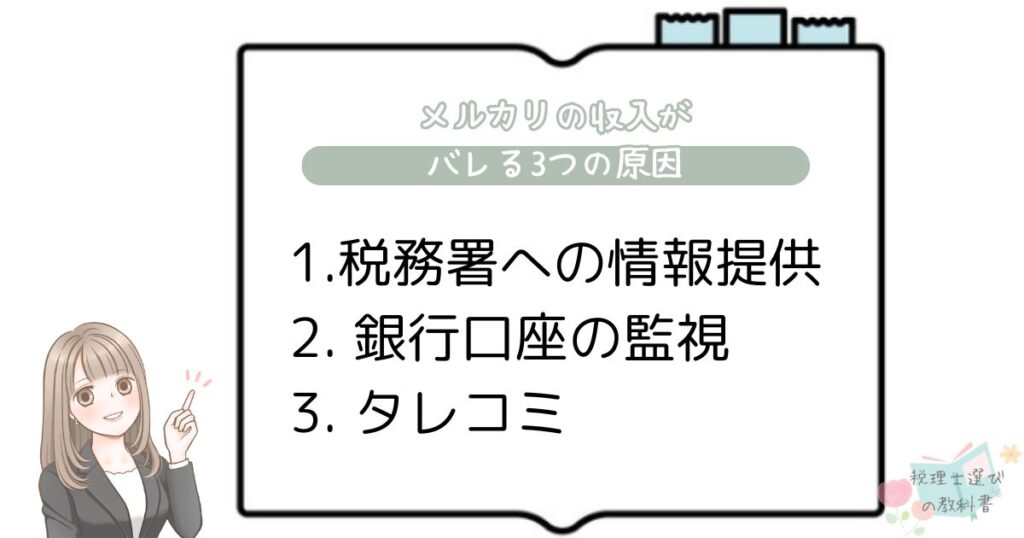

メルカリの収入が税務署にバレる3つの原因とは?

メルカリでの収入は、知らず知らずのうちに税務署に把握されていることがあります。

多くの人は、「個人で売買をしているだけだから問題ない」と考えがちですが、税務署はさまざまな手段を駆使して個人の所得を監視しています。

申告をしていない場合、後になって追徴課税や罰則を受けるリスクがあるため、どのような仕組みで税務署にバレるのかを理解しておくことが重要です。

本章では、メルカリでの副収入が税務署にバレる3つの主要な原因について詳しく解説します。

メルカリの収入がバレる原因①|

メルカリの取引データは税務署に提供されることがあるため

メルカリをはじめとするフリマサイトは、フリマサイト自身の法人の確定申告や税務調査時などに、必要に応じて、特定の条件を満たした取引情報を税務署に提供する場合があります。

その他には、「個人」が大量の出品をして売上げを上げていれば、税務署からフリマサイトに照会依頼が来ますね・・・。

税務署からの問い合わせがあれば、拒否することはできません。

特に、年間の取引額が一定以上となる人や、継続的に売買を繰り返している人は注意が必要です。

メルカリでは、売上履歴や取引の詳細がシステム上に記録されているため、必要に応じて税務署に容易に提供することができます。

この情報を基に、税務署は確定申告が適切に行われているかを確認します。

未申告の所得が発覚した場合には、問い合わせのハガキや電話がきたり、時には、税務調査の対象となることもあります。

メルカリの収入がバレる原因②|

銀行口座のデータが税務署に開示されることがあるため

税務署は銀行の取引履歴を調査する権限を持っており、不審な入出金があれば詳細を確認することがあります。

よくあるのが、相続があった場合です。

被相続人との金銭のやり取りがないか、税務署は銀行へ照会します。

そのとき、例えば、メルカリの売上が頻繁に銀行口座へ振り込まれていたりすると、申告漏れがないか合わせてチェックされることもあるでしょう。

また、一度に大きな金額が振り込まれるなど、通常の個人取引とは異なる動きがある場合も、税務署は不審に思い調査を行うことがあります。

メルカリの収入がバレる原因③|

情報提供(タレコミ)があるため

意外に多いのがタレコミです。

ひと昔前は、近所や知り合いからのタレコミが主でしたが、現在では、SNSでの発信によるタレコミも多くなりました。

「儲かってるよ~。」などの発信には気を付けましょう。

メルカリの収入が税務署にバレると発生するペナルティとは?

メルカリで得た副収入を申告せずにいると、税務署に発覚した際にペナルティが発生します。

税務調査になると、3年前までさかのぼって調査され、「これは悪質だ。」と判断されると、5年前にさかのぼって調査されることもあります。

ペナルティーはもちろん、調査年分、課されることになります。

本章では、無申告が発覚した場合に課される主なペナルティについて簡単に解説します。(詳しくは国税庁のHP「確定申告を忘れたとき」をチェックして下さい。)

1つ1つ見ていきましょう。

無申告加算税

確定申告を期限内に行わなかった場合、本来支払うべき税金に加え、無申告加算税が課されます。

無申告加算税は、納めるべき税額の10%~25%になります。

ただし、税務署の調査が入る前に自主的に申告すれば、加算税の割合が軽減されます。

(詳しくは国税庁のHP「確定申告を忘れたとき」をチェックして下さい。)

重加算税

単なる申告漏れではなく、意図的に収入を隠していたと税務署に判断された場合、より重いペナルティである重加算税が課されることがあります。

これは、故意に申告をしなかった場合や、売上を過少申告していた場合に適用される税で、通常の加算税よりも高い税率が適用されます。

無申告による重加算税の税率は、本来納めるべき税額の40%から最大50%に及ぶこともあり、大きな負担となる可能性があります。

延滞税

延滞税とは、法律で定められた納付期限日までに税金を納めなかった場合に課されるペナルティーで、滞納した日数にともなって延滞税が課せられます。

延滞税の税率は、7.6%から最高14.6%になります。

(詳しくは国税庁のHP「延滞税について」をチェックして下さい。)

メルカリの収入が税務署にバレると発生するリスクは?

メルカリの収入がバレると税金が多く取られるんですね・・・。

実は、追徴課税だけではすまないんですよね。

そうなんです。

本章では、他のサイトではあまり発信されていない、メルカリの収入が税務署にバレると発生するリスクをわかりやすく解説します。

「1.住民税の増加」以外はすべての人に当てはまるわけではないですが、自分は大丈夫かチェックしてみましょう。

リスク①|

住民税の増加

メルカリの収入がばれ、所得税が増えると、住民税も追加納税することになります。

数か月後に追加の住民税と追徴課税についてのお知らせ(または納付書)が届きます。

所得税で3年分無申告が指摘されれば、もちろん、住民税も3年分、納付することになります。

リスク②|

国民健康保険料の増加

国民健康保険加入者は、住民税の増加とともに、国民健康保険料も増加します。

社会保険(健康保険)加入のサラリーマンの方は、健康保険料の算定基準が(住民税ではなく)会社からもらっている給料なので、健康保険料は増加しませんので安心して下さい。

ただし、会社員の方でも、一部、国民健康保険組合の方がいます。

自分が、「国民健康保険組合」の加入者なのか「健康保険組合」の加入者なのか、きちんと把握しておきましょう。

リスク③|

扶養が外れる

収入が増えることによって、扶養が外れることがあります。

扶養には、「税金」と「社会保険」の2つの扶養があります。

それぞれ、適用範囲が違いますので、必ずチェックしましょう。

税金の扶養に関しては、扶養が外れると、自分だけでなく、扶養者(妻が扶養内であればその扶養をしている夫)の税金も増えます。

扶養されている人は、自分だけでなく、扶養者の納税額も増え、追徴課税もされてしまいますので注意しましょう。

実は、税務署はこのパターンで狙ってくることがあるので注意しましょう。

さらに、扶養者の会社独自の手当(家族手当など)をもらっている場合も注意が必要です。

配偶者のメルカリの収入がバレたことにより、扶養を外れると、会社独自の手当も基準から外れてしまう可能性もあります。

リスク④|

会社に副業がバレる

副業の人は、メルカリの副業で増えた分の住民税から会社にバレることがあるので注意しましょう。

増えた分の住民税は必ず、「普通徴収」で納付するようにしましょう。

リスク⑤|

各種手当が減る

メルカリの収入がバレると、所得税が増え、結果、住民税が増えることになります。

その為、所得税や住民税が算定基準になっている国や市区町村の各種手当が、もらえなくなる可能性があります。

メルカリの副収入で確定申告が必要になる基準と条件

メルカリで得た売上のすべてが確定申告の対象となるわけではありませんが、取引の規模や状況によっては税務上の義務が発生します。

確定申告の要否を正しく判断するためには、具体的な基準を理解し、自身の取引状況を適切に把握しておく必要があります。

そこで本章では、メルカリの副収入で確定申告が必要になる基準と条件を解説します。

実は、「個人」で不用品を売っただけでは、ほとんどの場合、申告不要(ただし例外あり)

メルカリなのどのフリマサイトや、フリーマーケットなどでは、ほとんどの人が自分の不用品を売り買いしているのではないでしょうか?

引っ越しや部屋の掃除などで出た不用品の売上は、通常、課税されません。

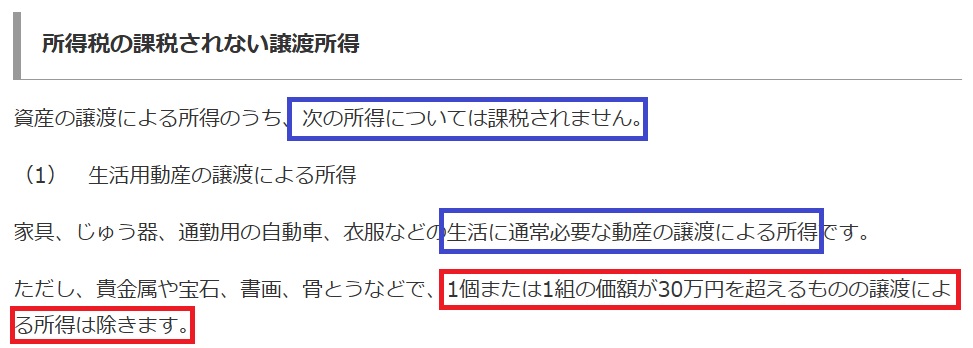

一部引用しました。

(1) 生活用動産の譲渡による所得

家具、じゅう器、通勤用の自動車、衣服などの生活に通常必要な動産の譲渡による所得です。

ただし、貴金属や宝石、書画、骨とうなどで、1個または1組の価額が30万円を超えるものの譲渡による所得は除きます。(引用:国税庁HP)

青枠の通り、日常生活で必要な動産を売った場合は課税されません。

ただし、価額が30万円を超えるものは申告する必要あり

ただし、動産であっても1個または1組の価額が30万円を超えるものは申告する必要があります。

日用品であっても、例えば、1式30万円以上のソファーなど、高額のものは申告する必要があります。

その他、貴金属類や絵画、骨とう品、ベッドなど、1個または1組の価格が30万円を超えるものは申告が必要です。

申告すべきかどうか判断が付かないようであれば、税務署に確認してみましょう。

副業としての所得が年間20万円を超える場合は申告が必要

会社員などの給与所得者の場合、副業として得た所得が年間20万円を超えると確定申告の義務が発生します。

副業としての所得とは、単なる売上ではなく、売上から必要経費を差し引いた「利益」にあたる部分を指します。

具体的な例を挙げると、メルカリで販売した商品の売上が年間30万円あったとしても、商品の仕入れなどの経費(配送料、梱包材費用などを含む)を差し引いた金額(これを「所得」と言う)が20万円未満になれば、確定申告は不要となります。

住民税は1円でも収入(売上金額)があれば、の申告が必要になります。

ただし、注意点が1つ。

確定申告で、医療費控除や寄付金控除(ふるさと納税など)を申告して控除する場合は、たとえ、所得が20万円以下でも申告が必要です。

「控除するなら、収入もすべて申告しなければならない。」と覚えておくといいでしょう。

副業でなくても「事業」と認定されれば申告の必要が出てくる

副業でなくても、同じ商品を売ったり仕入れたりした場合は、「事業」として認定される場合があります。

事業として認定されれば、確定申告が必要です。

事業として認定される要件に、「継続」「反復」があります。

例えば、商品を仕入れて売る行為が継続して反復されれば、たとえ個人でも「事業」とみなされる場合があります。

その他、趣味で作ったハンドメイド商品も継続、反復して出品すれば「事業」とみなされるでしょう。

申告すべきかどうか判断が付かないようであれば、無料相談してもらえるところで確認しましょう。

メルカリの副収入を安全に得るための税金対策と具体的な注意点

メルカリでの副収入を適切に管理し、税務トラブルを避けるためには、確定申告の準備や節税対策をしっかりと行うことが重要です。

特に、初めて副収入を得る方は、税務上の責任を理解し、適切な対応を取ることが求められます。

ここでは、安全に取引を続けるための具体的なポイントを詳しく解説していきます。

まずは、自分が申告が必要か、早いうちにチェックする

ある程度の売上が発生したら、自分には申告が必要か、なるべく早くチェックしましょう。

早く判断できれば、節税対策することもできます。

申告が必要になりそうな所得20万円ギリギリであれば、出品を翌年に回すことで所得を20万円以下に控えることもできるかもしれません。

早めに対策することで節税対策をすることができますね。

自分が申告が必要かどうか判断に迷ったときは、無料相談などに問い合わせるのがいいんでしたね。

メルカリの売上管理をしっかり行い確定申告の準備をする

確定申告が必要となった場合、もしくは必要になりそうな場合は、メルカリの売上や経費などの取引を残しておくといいでしょう。

スマートフォンの家計簿アプリや会計データ入力アプリなどを活用すると簡単に把握できます。

フリマアプリの場合は、売上データをデジタルで保存することも求められます。

経費であれば、ネットで購入したものはデジタルデータとして保存する必要があります。

100円ショップなどのお店で買ったものについては、デジタルでも紙のレシートでも構いませんので保存しましょう。

経費として認められるものを活用して効果的な節税を意識する

メルカリでの販売活動において、必要な経費は適切に計上することで節税につながります。

たとえば、仕入れにかかった費用、梱包資材代、送料などは経費として認めらます。

ハンドメイド作品を販売している場合は、材料費や道具代、制作に使用する機器代なども経費として計上しましょう。

さらに、商品の撮影に使用するカメラやライトなどの機材費用も、事業用として使用している割合に応じて経費計上が可能です。

正しく経費を計上することで、所得税の負担を適切に軽減することができるため、売上とあわせて綿密に管理しておくことが重要です。

確定申告が不安な場合は必ず税理士に相談しよう!

確定申告に関する知識が不足している場合や、申告方法に不安がある場合は、必ず、税理士に相談しましょう。

特に初めての確定申告の際は、専門家のアドバイスを受けることで、適切な申告手続きを学ぶことができます。

特に、メルカリでの副収入が継続的に発生し、年間の売上が大きくなっている場合は、税務署の調査対象になる可能性くなります。

フリマサイトやSNS、YouTube収益は、無申告者が多く、税務署が目を付けいる分野でもあります。

専門家のアドバイスを受けることで安心して取引を続けることができます。

税理士に依頼することで、適切な税金対策を講じることができ、無駄な税金を支払うリスクを減らすことができます。

また、確定申告の際の書類作成支援や、税務調査への対応アドバイスなど、幅広いサポートを受けることが可能です。

何より、個人名で出した確定申告書より、税理士名で出した確定申告書の方が税務調査が入りづらいのがおすすめです。

会社に、自分で書いた診断書を持って行ってもなんの効力もないとの同じです。

税務署も「個人名」で出された申告書はあまり信用しません。

「どんな税理士がいいのか?」「どこで探せばいいのか?」そんな疑問がある方は下記記事を参考にしてみて下さい。

良い税理士をすぐに見つけたい方は、下記エージェントで探すのがおすすめです。

2025年2月現在

| サービス名 | 税理士紹介エージェント | 税理士ドットコム |

|---|---|---|

| おすすめな人 | 厳選された税理士にお願いしたい人 評判の良いエージェントにお願いしたい人 | すぐに税理士を見つけたい人 地方やニッチな業界で税理士探しが困難な人 |

| 特徴 | Googleレビュー評価4.8の実力 希望があれば面談同席可能(※1) 当サイトでも人気NO.1 | 満足度90%(ゼネラルリサーチ調べ) 7割が報酬引き下げ成功 登録税理士者数業界最大 |

| 紹介料 | 無料 | 無料 |

| 登録税理士者数 | 記載なし | 6,900人以上 |

| 税理士の審査 | あり | なし |

| 担当サポート | 紹介・交渉・面談同席(※1)・契約後のフォロー | 紹介・交渉・契約後のフォロー |

| 累積実績 | 記載なし | 366,191人 |

| 運営会社 | パスクリエイト株式会社 | 弁護士ドットコム株式会社 |

| 運営年数 | 17年以上 | 18年以上 |

| 公式HP | 口コミ | 口コミ |

(※1)地域によりできない場合もあり

まとめ

メルカリの副収入は、一定の条件を満たすと税務署に申告する必要があり、無申告のまま放置すると追徴課税や延滞税が発生するリスクがあります。

確定申告の基準を理解し、必要に応じて正しく申告することが重要です。

また、経費を適切に計上し、売上の管理を徹底することで、税務リスクを回避しながら安全に取引を続けることができます。

不安な場合は税理士に相談するなど、適切なサポートを受けながら、メルカリの副収入を上手に活用していきましょう。

最新.jpg)

.png)